Private Equity Mittelstand spielt eine entscheidende Rolle bei der Transformation und dem Wachstum von mittelständischen Unternehmen in Deutschland. Durch gezielte Investitionen und strategische Unterstützung verändern Private Equity Unternehmen nachhaltig die Landschaft des Mittelstands.

Was ist ein Private Equity Unternehmen?

Definition und Grundprinzipien

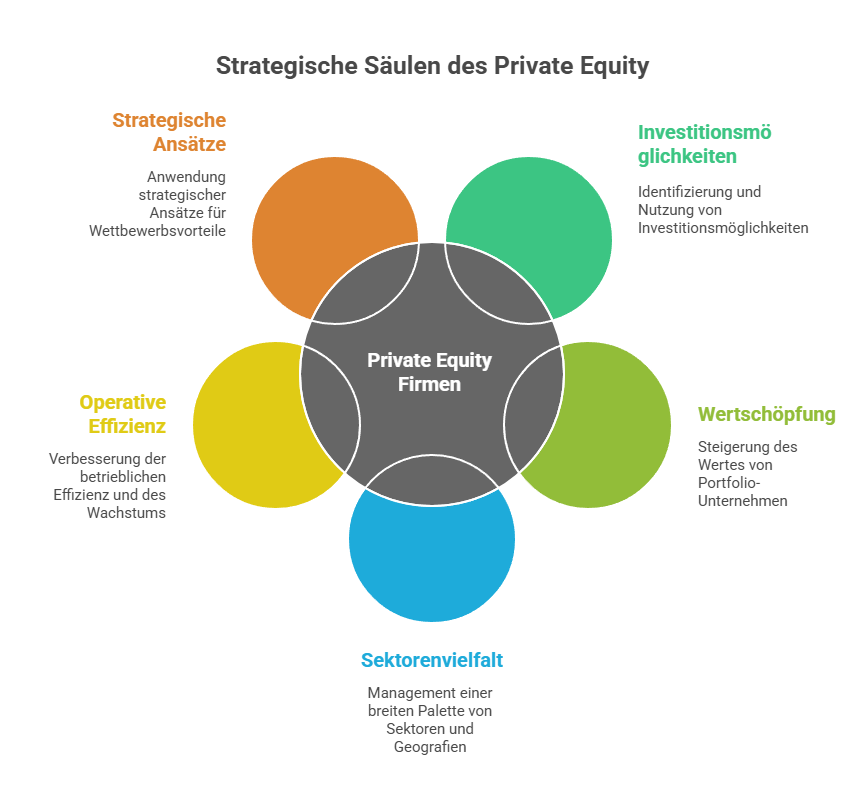

Private Equity (PE) Unternehmen sind Investmentgesellschaften, die in nicht börsennotierte Unternehmen investieren. Ihr Hauptziel ist es, den Wert dieser Unternehmen durch strategische, operative und finanzielle Maßnahmen zu steigern. Im Gegensatz zu traditionellen Investoren suchen PE-Firmen aktiv nach Beteiligungsmöglichkeiten, um langfristige Renditen zu erzielen.

Unterschiede zu Venture Capital und Hedgefonds

Während Venture Capital sich auf Frühphaseninvestitionen in Start-ups konzentriert und Hedgefonds häufig auf kurzfristige, spekulative Strategien setzen, fokussieren sich Private Equity Unternehmen auf etablierte Unternehmen mit Potenzial für nachhaltiges Wachstum. Diese Unterschiede ermöglichen es PE-Firmen, eine tiefere und langfristigere Partnerschaft mit ihren Portfoliounternehmen einzugehen.

Typische Geschäftsmodelle und Strategien

Private Equity Unternehmen verfolgen verschiedene Geschäftsmodelle, darunter Buyouts, bei denen ein PE-Unternehmen die Mehrheit an einem Unternehmen erwirbt, und Growth Capital, bei dem Kapital für Expansion und Wachstum bereitgestellt wird. Strategien können Restrukturierungen, Effizienzsteigerungen und Marktexpansionen umfassen, um den Unternehmenswert zu erhöhen.

Wie arbeiten Private Equity Unternehmen?

Die verschiedenen Phasen eines Investments

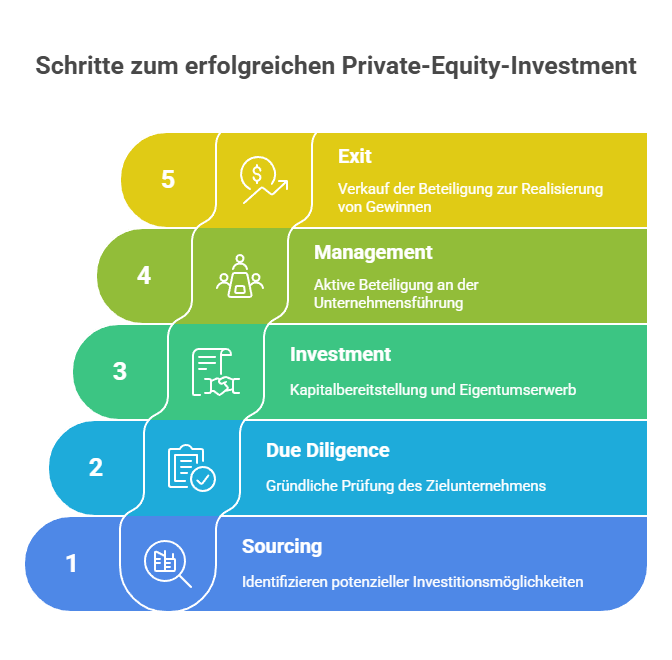

Der Investitionsprozess bei Private Equity Unternehmen umfasst mehrere Phasen:

- Sourcing: Identifikation potenzieller Investitionsmöglichkeiten.

- Due Diligence: Gründliche Prüfung des Zielunternehmens.

- Investment: Kapitalbereitstellung und Eigentumserwerb.

- Management: Aktive Beteiligung an der Unternehmensführung.

- Exit: Verkauf der Beteiligung zur Realisierung von Gewinnen.

Due Diligence und Bewertung von Zielunternehmen

Die Due Diligence ist ein kritischer Schritt, bei dem PE-Firmen die finanzielle Gesundheit, Marktposition und operative Effizienz des Zielunternehmens bewerten. Diese umfassende Analyse stellt sicher, dass die Investition den gewünschten Mehrwert bieten kann und die Risiken minimiert werden.

Einfluss auf Management, Strategie und Wachstum

Private Equity Unternehmen nehmen häufig aktive Rollen im Management ein, um strategische Entscheidungen zu beeinflussen und Wachstum zu fördern. Dies kann die Einführung neuer Technologien, die Optimierung von Geschäftsprozessen und die Expansion in neue Märkte umfassen. Durch diese Maßnahmen wird der Unternehmenswert gesteigert und die Position im Markt gestärkt.

Vorteile und Risiken von Private Equity Investitionen

Chancen für Unternehmen und Investoren

Private Equity bietet Unternehmen Zugang zu erheblichem Kapital und strategischer Expertise, was zu beschleunigtem Wachstum und Innovation führen kann. Investoren profitieren von potenziell hohen Renditen, die über denen traditioneller Anlageformen liegen können.

Risiken und Kritikpunkte

Trotz der Vorteile bergen Private Equity Investitionen auch Risiken. Dazu gehören die hohe Verschuldung, die oft mit Buyouts verbunden ist, sowie das Risiko von Managementkonflikten und möglichen Arbeitsplatzverlusten. Kritiker argumentieren zudem, dass kurzfristige Gewinnorientierung langfristige Stabilität beeinträchtigen kann.

Exit-Strategien: IPO, Verkauf oder Secondary Buyout?

Der Exit ist ein wesentlicher Bestandteil des Private Equity Geschäftsmodells. Häufige Exit-Strategien umfassen den Börsengang (IPO), den Verkauf an strategische Käufer oder andere PE-Firmen (Secondary Buyout). Jede Strategie hat ihre eigenen Vor- und Nachteile und wird basierend auf den Marktbedingungen und den Zielen des PE-Unternehmens ausgewählt.

Private Equity im deutschen Mittelstand

Warum deutsche Unternehmen für PE-Investoren interessant sind

Der deutsche Mittelstand, bekannt als das Rückgrat der deutschen Wirtschaft, bietet zahlreiche attraktive Investitionsmöglichkeiten für Private Equity Unternehmen. Diese Unternehmen zeichnen sich oft durch stabile Geschäftsmodelle, Innovationskraft und solide Marktpositionen aus, was sie zu wertvollen Portfoliounternehmen macht.

Beispiele erfolgreicher Beteiligungen

Erfolgreiche Private Equity Beteiligungen im deutschen Mittelstand umfassen Unternehmen wie die Firma X, die durch strategische Unterstützung ihr internationales Wachstum vorantreiben konnten, und die Firma Y, die durch operative Verbesserungen ihre Effizienz und Profitabilität erheblich steigern konnte.

Herausforderungen im regulatorischen und kulturellen Umfeld

Private Equity Unternehmen stehen im deutschen Mittelstand vor spezifischen Herausforderungen, darunter strenge regulatorische Anforderungen und kulturelle Unterschiede in der Unternehmensführung. Das Verständnis und die Anpassung an diese Faktoren sind entscheidend für den Erfolg von Investments.

Wie finde ich seriöse Private Equity Unternehmen?

Wichtigste Auswahlkriterien für Investoren und Unternehmer:innen

Bei der Auswahl eines Private Equity Partners sollten sowohl Investoren als auch Unternehmer:innen folgende Kriterien berücksichtigen:

- Erfahrung und Erfolgsbilanz des PE-Unternehmens.

- Branchenspezifisches Know-how.

- Transparente Kommunikations- und Verhandlungsprozesse.

- Langfristige strategische Vision.

Übersicht: Führende Private Equity Firmen in Deutschland & Europa

Zu den führenden Private Equity Firmen in Deutschland und Europa gehören:

- Deutsche Beteiligungs AG

- Carlyle Group

- Permira

- KKR

- Apax Partners

Tipps zur Zusammenarbeit und Verhandlung

Eine erfolgreiche Zusammenarbeit mit einem Private Equity Unternehmen erfordert klar definierte Ziele, offene Kommunikation und gegenseitiges Vertrauen. Unternehmer:innen sollten sich gut vorbereiten, um ihre Geschäftsstrategie überzeugend darzulegen und realistische Erwartungen zu setzen.

Tabelle: Private Equity im Mittelstand auf einen Blick

| Aspekt | Kernaussage |

|---|---|

| Ziel und Rolle des Investors | Private Equity bringt Wachstumskapital, Branchenwissen und Netzwerke ein und übernimmt je nach Situation Mehrheits- oder Minderheitsanteile, um Expansion, Internationalisierung oder Nachfolge geordnet zu finanzieren. |

| Deal-Struktur und Finanzierung | Üblich sind Mischungen aus Eigenkapital, bankseitigem Fremdkapital und Management-Beteiligung; solide Cashflows und realistische Tilgungspläne sind entscheidend, damit die Kapitalstruktur tragfähig bleibt. |

| Wertsteigerungshebel | Fokus liegt auf Professionalisierung von Prozessen, Digitalisierung, Commercial Excellence, Buy-and-build und besserem Working-Capital-Management, um Umsatzqualität und Marge nachhaltig zu erhöhen. |

| Governance und Reporting | Klare Zielbilder, ein 100-Tage-Plan, ein professionelles Board sowie regelmäßiges Reporting mit wenigen, aussagekräftigen KPIs schaffen Transparenz und beschleunigen Entscheidungen. |

| Risiken und Eignung | Steigende Zinsen erhöhen Finanzierungskosten, Covenants verlangen Disziplin und Kulturthemen können Reibung erzeugen; geeignet ist Private Equity für skalierbare Geschäftsmodelle mit Wachstumsperspektive. |

Aktuelle Trends und Zukunftsperspektiven in der Private Equity Branche

Digitalisierung und Tech-Investments

Die Digitalisierung verändert die Private Equity Landschaft erheblich. Investitionen in Technologieunternehmen und die Digitalisierung traditioneller Geschäftsmodelle sind zentrale Trends, die zukünftiges Wachstum antreiben.

ESG-Kriterien und nachhaltige Private Equity Fonds

Umwelt-, Sozial- und Governance-Kriterien (ESG) gewinnen zunehmend an Bedeutung. Private Equity Firmen integrieren diese Standards in ihre Investitionsstrategien, um nachhaltige und verantwortungsbewusste Investments zu fördern.

Internationale Entwicklungen und Marktveränderungen

Globale wirtschaftliche Veränderungen und geopolitische Entwicklungen beeinflussen die Strategien von Private Equity Unternehmen. Internationale Expansion und das Erschließen neuer Märkte sind wichtige Aspekte, um wettbewerbsfähig zu bleiben.

Häufig gestellte Fragen zum Thema „Private Equity“

Wie entscheiden Sie, ob Private Equity zur eigenen Firma passt

Private Equity ist sinnvoll, wenn Ihr Geschäftsmodell skalierbar ist, stabile Cashflows liefert und klare Wachstumshebel vorhanden sind. Wichtig sind realistische Zielbilder, belastbare Kennzahlen und ein Management, das Veränderung führt. Wenn Nachfolge, Internationalisierung oder Zukäufe anstehen, kann die Beteiligung Struktur und Tempo geben.

Welche Veränderungen betreffen die Unternehmensführung nach Einstieg

Nach dem Einstieg steigen Transparenz und Taktung. Es gibt regelmäßige Board-Meetings und ein fokussiertes KPI-Set. Entscheidungen folgen klaren Prioritäten. Operative Freiheit bleibt, wenn Ziele erreicht werden. Das Management übernimmt Verantwortung für Werttreiber wie Vertrieb, Pricing und Prozesse. Gute Vorbereitung erleichtert diesen Übergang und reduziert Reibungsverluste.

Wie lange bleibt ein Private-Equity-Investor typischerweise investiert

Die Haltezeit liegt häufig zwischen drei und sieben Jahren. Der Zeitraum hängt von Marktumfeld, Umsetzung der Wertsteigerungsmaßnahmen und Exit-Fenstern ab. Wenn Ziele schneller erreicht werden, kann ein früherer Exit sinnvoll sein. Bei komplexen Buy-and-build-Strategien verlängert sich der Zeitraum oft, um Synergien vollständig zu heben.

Welche Exit-Optionen gibt es am Ende der Beteiligung

Typisch sind ein Verkauf an einen strategischen Käufer, ein Secondary an einen neuen Finanzinvestor oder ein Börsengang bei ausreichend Größe und Kapitalmarkt-Reife. Die Wahl richtet sich nach Wachstumspfad, Skalierbarkeit und Management-Zielen. Ein geordneter Exit wird früh geplant, damit Prozesse und Zahlen jederzeit transaktionsbereit sind.

Wie wirkt das Zinsumfeld auf Private-Equity-Transaktionen im Mittelstand

Höhere Zinsen verteuern Fremdkapital und verringern den Leverage-Spielraum. Dadurch rücken Cash-Generierung, Margenstabilität und Kapitaldisziplin stärker in den Fokus. Kaufpreise orientieren sich stärker an belastbaren Plänen. Gute Unternehmen bleiben gefragt, doch Finanzierungen werden konservativer strukturiert. Wer sauber vorbereitet ist, verbessert Konditionen und Verhandlungsspielraum.

Passende Artikel:

Was Anleger über Private Equity Fonds wissen sollten

Was ist Private Equity und wie funktioniert diese Finanzform

Wie man eine Genossenschaft gründet und erfolgreich führt

Was Insolvenz bedeutet und welche Folgen sie haben kann

Diese Startup Ideen könnten 2025 das nächste große Ding sein

Was ist ein Startup Eine klare Definition mit Einordnung

Wichtiger Hinweis: Die Inhalte dieses Magazins dienen ausschließlich Informations- und Unterhaltungszwecken und besitzen keinen Beratercharakter. Die bereitgestellten Informationen waren zum Zeitpunkt der Veröffentlichung aktuell. Eine Garantie für Vollständigkeit, Aktualität und Richtigkeit wird nicht übernommen, jegliche Haftung im Zusammenhang mit der Nutzung dieser Inhalte ist ausgeschlossen. Diese Inhalte ersetzen keine professionelle juristische, medizinische oder finanzielle Beratung. Bei spezifischen Fragen oder besonderen Umständen sollte stets ein entsprechender Fachexperte hinzugezogen werden. Texte können mithilfe von KI-Systemen erstellt oder unterstützt worden sein.