Warum private Altersvorsorge heute wichtiger ist denn je

Die private Altersvorsorge Steuervorteile spielen eine entscheidende Rolle in der finanziellen Planung für das Rentenalter. Angesichts der unsicheren Zukunft der gesetzlichen Rentensysteme und der steigenden Lebenserwartung ist es wichtiger denn je, frühzeitig und gezielt für das Alter vorzusorgen.

Die Lücke in der gesetzlichen Rente

Die gesetzliche Rente allein reicht oft nicht aus, um den gewohnten Lebensstandard im Alter zu sichern. Viele Rentner:innen müssen feststellen, dass die monatlichen Rentenzahlungen nicht ausreichen, um alle Lebenshaltungskosten zu decken. Diese Lücke entsteht durch demografische Veränderungen, niedrige Geburtenraten und eine längere Lebenserwartung, die die Finanzierung der gesetzlichen Renten zunehmend belastet.

Altersarmut vermeiden – finanzielle Unabhängigkeit im Ruhestand sichern

Um eine Altersarmut zu vermeiden und finanzielle Unabhängigkeit im Ruhestand zu gewährleisten, ist die private Altersvorsorge unerlässlich. Sie ergänzt die gesetzliche Rente und ermöglicht es, durch gezielte Investitionen und Sparmaßnahmen ein stabiles Einkommen im Alter aufzubauen. Zudem bieten viele private Vorsorge- oder Versicherungsprodukte steuerliche Vorteile, die die Attraktivität dieser Sparformen erhöhen.

Unterschied zwischen gesetzlicher, betrieblicher und privater Vorsorge

Es gibt drei Säulen der Altersvorsorge: die gesetzliche, die betriebliche und die private Vorsorge. Während die gesetzliche Rentenversicherung eine Basisabsicherung bietet, ergänzt die betriebliche Altersvorsorge oft die gesetzliche Rente durch Zusatzleistungen vom Arbeitgeber. Die private Altersvorsorge schließlich ist individuell gestaltet und bietet vielfältige Möglichkeiten, um zusätzliches Kapital für das Rentenalter zu bilden. Besonders die private Altersvorsorge Steuervorteile machen sie zu einer attraktiven Option für viele Menschen.

Welche Formen der privaten Altersvorsorge gibt es?

Riester-Rente – staatlich gefördert und steuerlich relevant

Die Riester-Rente ist eine der bekanntesten Formen der privaten Altersvorsorge. Sie richtet sich vor allem an Arbeitnehmer:innen und bietet staatliche Zulagen sowie steuerliche Absetzbarkeit der Beiträge. Durch die Förderung der Bundesregierung sollen Bürger:innen ermutigt werden, zusätzlich zur gesetzlichen Rente privat vorzusorgen.

Rürup-Rente (Basisrente) – besonders attraktiv für Selbstständige

Die Rürup-Rente, auch bekannt als Basisrente, ist besonders für Selbstständige und Freiberufler interessant, die keine betriebliche Altersvorsorge nutzen können. Beiträge zur Rürup-Rente sind steuerlich absetzbar und bieten somit attraktive private Altersvorsorge Steuervorteile. Zudem ist die Rürup-Rente unkündbar und bietet eine lebenslange Rentenzahlung.

Private Rentenversicherung – steuerliche Behandlung bei Auszahlung

Private Rentenversicherungen sind flexible Vorsorgeprodukte, die eine monatliche Rente im Alter garantieren. Die steuerliche Behandlung der Auszahlungen richtet sich nach dem Zeitpunkt des Vertragsabschlusses. Bei Verträgen, die nach dem 01.01.2005 abgeschlossen wurden, sind die Rentenzahlungen teilweise steuerpflichtig, was jedoch im Vergleich zu den Steuervorteilen bei der Ansparphase oft vorteilhaft ist.

Investmentfonds, ETFs & Co. – flexible Vorsorge mit steuerlichen Auswirkungen

Investmentfonds und ETFs bieten eine flexible Form der privaten Altersvorsorge, bei der das Kapital in breit gestreute Wertpapiere investiert wird. Die Erträge aus diesen Anlagen unterliegen der Abgeltungsteuer, jedoch können durch langfristiges Investieren und die Nutzung von Steuerfreibeträgen attraktive Renditen erzielt werden. Diese Formen der Vorsorge erfordern eine gewissenhafte Planung, um die steuerlichen Vorteile optimal zu nutzen.

Immobilien als Altersvorsorge – Chancen und steuerliche Fallstricke

Der Erwerb von Immobilien stellt eine weitere Möglichkeit der privaten Altersvorsorge dar. Immobilien bieten nicht nur eine potenzielle Wertsteigerung, sondern auch regelmäßige Mieteinnahmen im Alter. Allerdings gibt es auch steuerliche Fallstricke, wie die Besteuerung von Mieteinnahmen und die Abschreibungsmöglichkeiten, die bei der Planung berücksichtigt werden müssen.

Steuerliche Vorteile der privaten Altersvorsorge im Überblick

Welche Beiträge Sie steuerlich absetzen können

Ein wesentlicher Vorteil der privaten Altersvorsorge sind die steuerlichen Absetzbarkeiten der eingezahlten Beiträge. Je nach Vorsorgeform können bis zu einem bestimmten Höchstbetrag die Beiträge als Sonderausgaben in der Steuererklärung geltend gemacht werden. Dies reduziert das zu versteuernde Einkommen und führt zu einer geringeren Steuerlast.

Wie Rentenauszahlungen besteuert werden

Die Besteuerung der Rentenauszahlungen hängt von der Art der Altersvorsorge und dem Zeitpunkt des Vertragsabschlusses ab. Bei der Riester- und Rürup-Rente sind die Auszahlungen in der Regel steuerpflichtig. Allerdings profitieren Rentner:innen von einem steuerlichen Progressionsvorbehalt, der die Steuerlast auf die Rentenzahlungen oft abmildert.

Steuerfreibeträge und Progressionsvorteile effektiv nutzen

Durch die Nutzung von Steuerfreibeträgen und Progressionsvorteilen können Versicherte ihre Steuerlast im Alter erheblich senken. Ein gut durchdachtes Vorsorgekonzept, das diese Vorteile berücksichtigt, ermöglicht es, die private Altersvorsorge Steuervorteile optimal zu nutzen und somit mehr Netto-Rente zu erhalten.

Kapitalauszahlung vs. monatliche Rentenzahlung: Was ist steuerlich günstiger?

Die Entscheidung zwischen einer einmaligen Kapitalauszahlung und einer lebenslangen Rentenzahlung hat erhebliche steuerliche Auswirkungen. Während eine Kapitalauszahlung sofort versteuert wird, verteilt sich die Steuerlast bei einer monatlichen Rentenzahlung über die gesamte Rentenbezugsdauer. In vielen Fällen ist die monatliche Rentenzahlung steuerlich günstiger, da die progressive Steuerlast verteilt wird.

Häufige Fehler bei der Altersvorsorge und deren steuerliche Folgen

Falsche Vertragswahl – verschenkte Steuervorteile

Die Wahl des falschen Altersvorsorgevertrags kann dazu führen, dass potenzielle private Altersvorsorge Steuervorteile nicht vollständig genutzt werden. Es ist essenziell, die verschiedenen Vorsorgeprodukte sorgfältig zu vergleichen und einen Vertrag zu wählen, der den individuellen Bedürfnissen und steuerlichen Möglichkeiten am besten entspricht.

Beiträge falsch deklariert: So vermeidet man Probleme mit dem Finanzamt

Eine fehlerhafte Deklaration der Beiträge zur privaten Altersvorsorge kann zu steuerlichen Nachteilen und Problemen mit dem Finanzamt führen. Es ist wichtig, alle Beiträge korrekt in der Steuererklärung anzugeben und die entsprechenden Nachweise beizufügen. Im Zweifelsfall sollte ein Steuerberater konsultiert werden, um Fehler zu vermeiden.

Auszahlung falsch geplant – unnötige Steuerlast zum Rentenstart

Eine unzureichende Planung der Rentenauszahlungen kann zu einer unnötig hohen Steuerlast führen. Es empfiehlt sich, die Auszahlungsstrategie frühzeitig zu planen und mögliche steuerliche Vorteile zu berücksichtigen. Eine gestaffelte Auszahlung oder die Nutzung verschiedener Vorsorgeprodukte kann helfen, die Steuerlast zu optimieren.

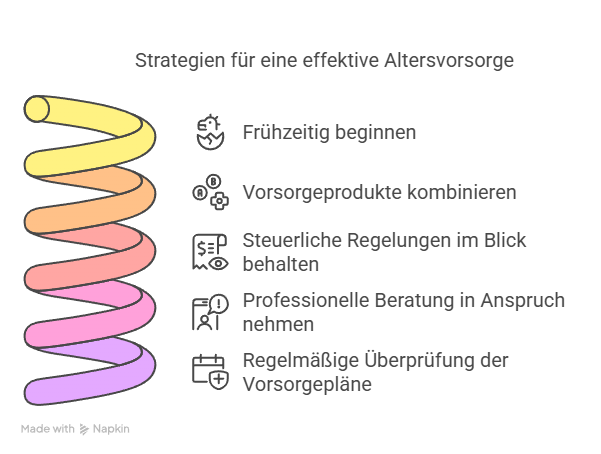

Tipps zur optimalen Nutzung der privaten Altersvorsorge Steuervorteile

- Frühzeitig beginnen: Je früher Sie mit der privaten Altersvorsorge starten, desto mehr profitieren Sie von Zinseszinseffekten und steuerlichen Absetzbarkeiten.

- Vorsorgeprodukte kombinieren: Nutzen Sie die Vorteile verschiedener Vorsorgeformen, um die private Altersvorsorge Steuervorteile optimal zu nutzen.

- Steuerliche Regelungen im Blick behalten: Halten Sie sich über aktuelle steuerliche Änderungen informiert, um Ihre Vorsorge entsprechend anzupassen.

- Professionelle Beratung in Anspruch nehmen: Ein Finanzberater oder Steuerberater kann helfen, die besten Vorsorgeprodukte für Ihre individuelle Situation zu finden und steuerliche Vorteile optimal zu nutzen.

- Regelmäßige Überprüfung der Vorsorgepläne: Überprüfen Sie regelmäßig Ihre Vorsorgepläne und passen Sie diese bei Bedarf an geänderte Lebensumstände oder gesetzliche Änderungen an.

Zentrale Aspekte, um die private Altersvorsorge steuerlich zu gestalten

| Aspekt | Kernaussage |

|---|---|

| Drei Säulen der Altersvorsorge | In Österreich und der DACH Region stützt sich die Altersvorsorge auf gesetzliche, betriebliche und private Komponenten, wobei die private Vorsorge gezielt genutzt werden kann, um Versorgungslücken im Ruhestand zu schließen. |

| Steuerliche Behandlung der Beiträge | Beiträge in bestimmte Vorsorgeformen wie private Rentenversicherungen, geförderte Produkte oder Vorsorgekonten können je nach Land als Sonderausgaben die steuerliche Bemessungsgrundlage mindern und damit die laufende Steuerlast reduzieren. |

| Nachgelagerte Besteuerung von Renten | Viele staatlich geförderte oder steuerbegünstigte Modelle setzen auf eine Entlastung in der Ansparphase, während die späteren Rentenzahlungen als Einkommen besteuert werden, was im Alter oft zu einer insgesamt günstigeren Steuerbelastung führt. |

| Produktauswahl und Anlagestrategie | Ob klassische Rentenversicherung, fondsgebundene Lösungen, ETFs, Pensionskasse, Säule 3a oder Immobilien genutzt werden, entscheidet über Rendite, Risiko und steuerliche Effekte, daher sollte die Auswahl zum persönlichen Zeithorizont und Risikoprofil passen. |

| Laufende Optimierung im Lebensverlauf | Steuerrecht, Einkommenssituation und Familienstand verändern sich, deshalb sollte die private Altersvorsorge regelmäßig überprüft und bei Bedarf angepasst werden, um Freibeträge, Abzugsmöglichkeiten und Auszahlungszeitpunkte möglichst effizient zu nutzen. |

Fazit

Die private Altersvorsorge Steuervorteile bieten eine wertvolle Möglichkeit, die finanzielle Sicherheit im Alter zu erhöhen. Durch die Kombination verschiedener Vorsorgeformen und die gezielte Nutzung steuerlicher Vorteile können Sie eine solide und nachhaltige Altersvorsorge aufbauen. Wichtig ist, frühzeitig zu planen, sich umfassend zu informieren und gegebenenfalls professionelle Beratung in Anspruch zu nehmen, um die bestmöglichen Ergebnisse zu erzielen. Beginnen Sie noch heute mit der Planung Ihrer privaten Altersvorsorge und profitieren Sie von den vielfältigen Steuervorteilen, die Ihnen zur Verfügung stehen.

Häufig gestellte Fragen zum Thema „Private Altersvorsorge steuerlich gestalten“

1. Ab welchem Alter lohnt es sich, die private Altersvorsorge steuerlich zu planen?

Je früher Sie beginnen, desto stärker wirken Zinseszinseffekte und steuerliche Entlastungen zusammen. In der Praxis ist ein Start zu Beginn des Berufslebens vorteilhaft, da schon kleine regelmäßige Beiträge Wirkung entfalten. Auch ein späterer Einstieg kann sinnvoll sein, wenn Sie die Strategie gezielt aufholen lassen.

2. Wie oft sollte ich meine steuerlich gestaltete Altersvorsorge überprüfen lassen?

Eine Überprüfung alle ein bis drei Jahre ist sinnvoll, zusätzlich bei wichtigen Ereignissen wie Jobwechsel, Selbstständigkeit, Heirat oder Erbschaft. Dann ändern sich Einkommen, Risikoprofil und steuerliche Rahmenbedingungen. Eine strukturierte Überprüfung hilft, Fehlentwicklungen früh zu erkennen und Freibeträge besser auszuschöpfen.

3. Welche Rolle spielt mein persönlicher Steuersatz bei der Wahl der Vorsorgeprodukte?

Ihr aktueller und künftiger Steuersatz beeinflusst, ob sich ein Modell mit Entlastung in der Ansparphase und Besteuerung im Alter lohnt. Wer heute hoch besteuert wird und im Ruhestand eher mit einem niedrigeren Satz rechnet, profitiert besonders von nachgelagerter Besteuerung und Sonderausgabenabzug.

4. Wie kann ich Risiko und Steuervorteile in der privaten Altersvorsorge kombinieren?

Sie können sichere Bausteine wie klassische Rentenversicherungen mit chancenorientierten Anlagen wie Fonds oder ETFs kombinieren. Steuerlich begünstigte Produkte bilden dabei das Rückgrat, während renditestärkere Anlagen langfristig für Wachstum sorgen. Wichtig ist eine ausgewogene Aufteilung, die Sie nicht einseitig von Marktschwankungen abhängig macht.

5. Unterscheidet sich der Ansatz für Angestellte und Selbstständige bei der steuerlichen Gestaltung?

Angestellte greifen oft auf betriebliche Lösungen und ergänzende private Verträge zurück, während Selbstständige stärker auf eigene Vorsorgeprodukte und steuerlich begünstigte Basislösungen angewiesen sind. Für beide Gruppen gilt, dass sie ihre Vorsorgelücke realistisch analysieren und die verfügbaren steuerlichen Instrumente konsequent ausschöpfen sollten.

Passende Artikel:

Vermögensverteilung Österreich: Wo ist wie viel Geld?

Ab welchem Vermögen ist man reich in Österreich?

Wie Altersvorsorge ETFs langfristig Vermögen aufbauen

KI ETF investieren wie Künstliche Intelligenz die Börse prägt

Wie wird man reich? Der Weg zu finanziellem Vermögen

Wann ist man reich: Eine ehrliche Betrachtung des Wohlstands

Wichtiger Hinweis: Die Inhalte dieses Magazins dienen ausschließlich Informations- und Unterhaltungszwecken und besitzen keinen Beratercharakter. Die bereitgestellten Informationen waren zum Zeitpunkt der Veröffentlichung aktuell. Eine Garantie für Vollständigkeit, Aktualität und Richtigkeit wird nicht übernommen, jegliche Haftung im Zusammenhang mit der Nutzung dieser Inhalte ist ausgeschlossen. Diese Inhalte ersetzen keine professionelle juristische, medizinische oder finanzielle Beratung. Bei spezifischen Fragen oder besonderen Umständen sollte stets ein entsprechender Fachexperte hinzugezogen werden. Texte können mithilfe von KI-Systemen erstellt oder unterstützt worden sein.